Contents

Годовая корреляция — -0.69, месячная – аж 0.07, то есть отсутствует. Например, GBP/USD обычно демонстрирует гораздо большее прямое совпадение с EUR/USD, равно как и USD/CHF — обратное. Пары могут двигаться синхронно, а возможно, что вторая будет немного запаздывать, таким образом, подавая сигнал трейдеру. Тем не менее, для краткосрочной торговли эти показатели будут абсолютно бесполезны, ввиду того, что их коэффициент крайне мал.

Так же, помните о стоимости пункта – с этой величиной нужно считаться, и придется подбирать размер сделки каждый раз, чтобы убыток по одной позиции компенсировался прибылью по другой позиции. Когда доллар начнет падать, через какое-то время откроется ордер на покупку нефти, и защитит срочный рынок нас от крупных убытков. На основном активе открываем позицию в сторону господствующей тенденции. То есть, на валютной паре доллар рубль оцениваем тренд, и открываем сделку в сторону тренда. Итак, корреляция на валютном рынке Forex – это зависимость между двумя активами.

Наш инструмент Корреляция Форекс показывает корреляцию для основных, экзотических и кросс-валютных пар. Вы можете использовать ниспадающее меню для выбора основной валютной пары, временного интервала и количество периодов. Все материалы на сайте носят исключительно информационный характер и не являются указанием к действию. Представленные данные – это только предположения, основанные на нашем опыте.

Калькулятор корреляции и примеры сделок

Открытие противоположных позиций в валютных парах, которые имеют сильную положительную корреляцию, может быть чем-то вроде хеджирования для уменьшения общего риска открытых позиций. Рассмотрим ситуацию, когда трейдер занимает длинную позицию в EUR/USD и другую длинную позицию в GBP/USD с той же суммой в долларах США. Корреляция валютных пар возникает из-за взаимозависимости между валютами, потому что они оцениваются по отношению друг к другу и торгуются парами. Например, валютная пара EUR/GBP является производной от обменных курсов EUR/USD и GBP/USD.

Поэтому при воздействии изменений меняется и корреляция – этот процесс можно подвергать анализу для прогнозирования. Предусмотрены специальные таблицы коэффициентов, которыми трейдер может пользоваться при построении стратегии торговли. Под таблицей представлена сводная выборка коэффициентов корреляции по выбранному инструменту, ограниченная порогом значений от 1 до 0,8% (по модулю).

Если же корреляция равна 0, следовательно корреляции нет вообще, она нулевая и пары никак не связаны. Идеальная негативная корреляция (коэффициент -1) подразумевает ровно противоположное. Более четко связь между близкими валютами проявляется на длинных графиках, от 4-х часов. При небольших интервалах торговли слишком велико влияние новостного фона.

Открытие торгового счета Форекс

Данная стратегия дает отличную возможность взглянуть на рыночную ситуацию с разных сторон. Например, то, чего не видно на евро/долларе, можно отчетливо увидеть на фунте, или на индексе доллара. При переключении в режим Table таблица принимает численное значение, Heatmap – графическое. Каждая из двух валют может влиять на спрос и предложение по базовому активу в целом, вследствие экономических сдвигов или выступлений политиков.

Из матрицы индикатора iCorrelationTable_v3 видно, что со временем показатель корреляции между EURUSD и USDJPY сократился с -0,91 до -0,12. Для этого открываем окно графика одной из выбранных пар и для него активируем индикатор, который мы перенесли из архива – OverLayChart. На рисунке выше мы видим обновленную матрицу, где 7 перечисленных выше инструментов сравниваются друг с другом.

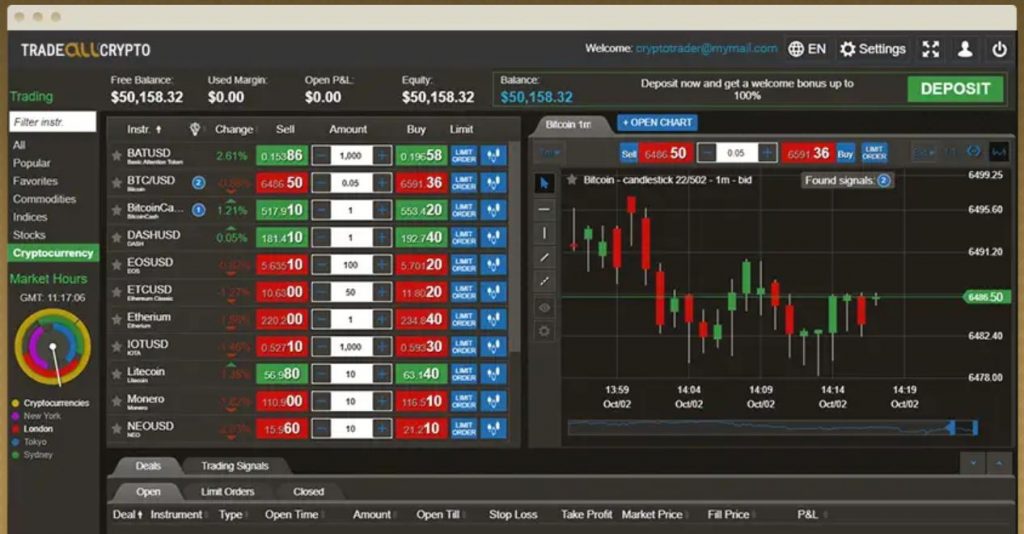

К счастью для нас, существует множество инструментов валютной корреляции, которые облегчают использование корреляционного анализа. Большинство из них представлены в виде таблицы со значениями корреляции. Практика свидетельствует о том, что отследить влияние всех упомянутых выше факторов на котировки конкретной валютной пары практически невозможно. По этой причине описываемая нами торговая система учитывает лишь зависимость одной валютной пары от другой. Скорее всего, GBP/USD тоже «трется» около уровня сопротивления, а USD/CHF и USD/JPY около ключевых уровней сопротивления.

Операции на рынке форекс и CFD относятся к числу сложных, высокорискованных инвестиций и несут в себе риски потери капитала. По статистике, 67-78% розничных трейдеров теряют свои средства при торговле.

Это вызвано экономической и политической ситуацией в Великобритании, в том числе, выходом данной страны из Евросоюза. При торговле по сигналам корреляции важно https://fx-trend.info/ учитывать правила фундаментального анализа рынка. Например, в разные периоды времени некоторые валютные пары перестают быть тесто связанными друг с другом.

Индикатор для поиска взаимосвязи валютных пар

В этом случае нам необходимо ожидать пробития ценой уровня поддержки на паре доллар/франк. Как только это произойдет, нам необходимо открыть ордер на продажу, так как наблюдаемый нами пробой с высокой долей вероятности является истинным. С целью ограничения убытков рекомендуется установить Stop-Loss немного выше пробитого уровня поддержки. Торговля на валютном рынке Форекс сопряжена с финансовыми рисками и подходит не всем инвесторам.

В качестве коррелирующего инструмента можно взять USD/NOK (поведение норвежской кроны в последнее время – весьма благоприятно). Можно выбрать и другие инструменты, но для начала следует провести предварительные наблюдения и выявить наличие корреляции (прямой, скользящей или обратной). Небольшой коэффициент запоздания по одной из пар – приветствуется. Что касается скользящей корреляции, ловить ее довольно сложно. К примеру, часто цена на золото опережает или немного отстает от GBP/USD. Но такую взаимосвязь нужно рассчитывать чуть ли не для каждого отдельного торгового дня. Активы с коэффициентом 100%, где схождение более надежно, редко предоставляют возможность совершить такие сделки.

Рыночные риски можно распределять по двум валютным парам. Если вы, безусловно, понимаете, что делаете и если между парами не идеальная корреляция. Для этого берутся пары с прямой корреляцией в районе 0.7 (не выше), скажем, EUR/USD и GBP/USD.

Как использовать взаимозависимость валютных пар в торговле?

0 – отсутствие корреляции, при которой зависимость между парами не наблюдается. Числовые значения коэффициентов раскрашены в холодные и теплые цвета, где насыщенный синий цвет соответствует 100% обратной, а красный – 100% прямой корреляции. Пары, чьи тренды движутся в одном направлении – обладают положительной или прямой корреляцией. Зеркальное копирование или противоположное одновременное расхождение котировок называется отрицательной корреляцией.

Откройте таблицу корреляции валютных пар, найдите подходящие активы и хеджируйте сделки. Допустим, вы заключили сделку на повышение по одному из активов. Значит, по второму нужно заключить сделку на понижение.

Что такое корреляция валютных пар

Это повторяется для других пар, после чего можно сделать удобную табличку с этими коэффициентами для каждого периода, от недели до года. В таблице корреляции используются ежедневные значения, что наиболее разумно, хотя, конечно, никто не мешает вам импортировать хоть минутные. Хотя, боюсь, это «повесит» ваш Excel и весь компьютер заодно с ним. Годовая корреляция — -0.69, недельная — аж 0.07, то есть отсутствует. Другими словами, у пар наблюдается долгосрочная корреляция, но она может сильно изменяться на небольших таймфреймах.

Как видите, все сравнения осуществляются по отношению к исходной и самой популярной паре EUR/USD. По умолчанию предлагается «пузырьковый» формат, где чем больше синий кружок – тем больше отрицательная корреляция, а чем больше красный – тем ярче выражена позитивная связь. Но рынок Форекс довольно динамичный и изменчивый, стабильность здесь можно найти редко. Даже самое долгое схождение/расхождение, которое длится годами, в определенный момент может прекратиться.

Аппетит к риску рано или поздно начнет увеличиваться, и йена перестанет выполнять роль валюты-убежища. Однако до тех пор, пока валюта остается верной этому статусу и продолжает коррелировать, мы можем использовать эту закономерность в своей торговле. Предыдущие пробои на NZDJPY, AUDJPY, USDJPY и CADJPY указывали на то, что участники рынка теряли аппетит к более рискованным активам и, таким образом, покупали японскую иену. Как и в случае с NZDJPY, на недельном графике данная пара сформировала широкую модель голова и плечи. Как вы знаете, йена считается валютой-убежищем, которая очень востребована, когда на рынке вспыхивает паника или возникает страх. И поскольку у нас есть шесть кроссов с йеной, они редко начинают двигаться одновременно, поэтому мы можем использовать их в качестве опережающих индикаторов. Ряд различных факторов напрямую влияет на стоимость двух национальных валют.

Стратегия корреляции валютных пар

Коэффициент корреляции – индекс, характеризующий зависимость котировок валютных пар; соотношение, определяющее направление движения курсов. Каким объемом торговать по менее сильной валютной паре, если разница в силе движения слишком велика. В прямой или положительной корреляции используются две прямые или обратные котировки. Графики при этом двигаются синхронно, пусть и с запаздыванием. Обычно в качестве опережающего индикатора используется EUR/USD в сочетании с более «медленными» AUD/USD и NZD/USD.

Например, если в течение одного торгового дня этот показатель между парами EUR/USD и USD/CHF был равен – 0.89, то в течение следующего он может составлять -1. Для определения взаимозависимости между финансовыми инструментами используется специальный индикатор корреляции, который с высокой точностью способен определить текущий коэффициент.